发布日期:2024-07-02 01:50 点击次数:162

当前,大数据、大算力、强算法深度融合,推动人工智能走向大模型时代。自2023年以来,大模型进一步在长文本语意理解、超大规模逻辑推理、多模态内容感知与生成等方面取得长足发展,展现出商业应用的巨大潜力,是新一轮科技革命和产业变革的重要力量,也是金融新质生产力发展的重要着力点。面对“大模型+”的技术机遇,如何适配金融安全合规、高时效性、高精准性的要求,加快新技术成果向现实生产力转化,是数字金融机构发挥普惠价值亟需解决的关键问题。

马上消费金融股份有限公司(以下简称“马上消费”)作为一家技术驱动的数字金融机构,基于科技平权的普惠理念,依托100PB金融基础数据、自建的智算中心、纯线上业务模式和经验模型等创新集聚优势,率先发布零售金融首个大模型“天镜”。并且,公司高度关注大模型技术在金融领域的规模化落地,围绕知识平权、决策平权和体验平权“三大方向”,布局“大模型+”的八大模式创新和实际应用,真正联动多方力量共同培育金融新质生产力的跃升发展。

一、 金融领域大模型规模化应用面临诸多挑战

大模型作为参数化的知识容器,提供人人皆可对话的AI新范式,是数字时代的智能基础设施。金融领域,以其高密度集聚的海量数据和丰富的垂直领域数字化场景优势,显示出大模型释放技术红利的高价值潜能。然而,金融是一个典型的复杂决策巨系统,尤其涉及不确定性风险,要求模型不仅要有强大的数据处理能力,还要能够适应多变的环境。大模型在金融领域的规模化应用,面临与现实应用场景深度适配的挑战。

技术治理挑战,底线保障内容生成的合规、安全和可控。面对大模型参数剧增引发的幻觉现象、不确定风险、内部可解释性不足以及恶意外部攻击等问题,金融大模型需要在动态抗衡中不断升级其防御机制,建立模型幻觉监测和安全评估框架、探索有效的防御机制、实现金融大模型安全监管和可控生成。

关键性任务和动态适应性挑战,凸显“准确、可靠、及时更新”。在金融决策等关键性任务中,模型必须基于复杂数据做出精确预测,避免误导性建议,并在多变市场条件下保持稳定运行。金融环境的迅速变化要求大模型能够持续整合新信息,以维持决策的时效性和有效性。这强调了持续学习和实时监控的重要性,以在市场波动和新金融产品面前继续提供高质量的决策支持。

商业价值闭环挑战,进一步平衡模型能力与成本的边界。大模型的交付成本和使用成本相对较高,如高水平人才成本、定制化服务费用、流程耦合的可复用性差、多团队合作协调难题、数据获取与处理成本、GPU等硬件资源成本。由此需采取基于“最小必要”原则的资源优化策略,通过流程自动化、合作共享来扩展能力边界。

平台框架挑战,体系化构建模型架构与技术生态。面对数十种不同的芯片体系和生态,模型架构设计与现有技术生态的兼容性面临诸多工程化细节难题。尽管大模型的持续学习生态构建已取得进展,但自适应体系尚未形成。金融机构需要加强跨学科合作,以更加成熟的平台框架实现广泛应用和价值创造。

二、 金融大模型技术基础:组合式AI的多智能体协同设计与优化

马上消费针对大模型在金融领域规模化应用的安全可信要求高、场景个性化需求强和计算复杂度高等问题,自主研发了与金融安全、成本、生态高度适配的金融大模型技术。

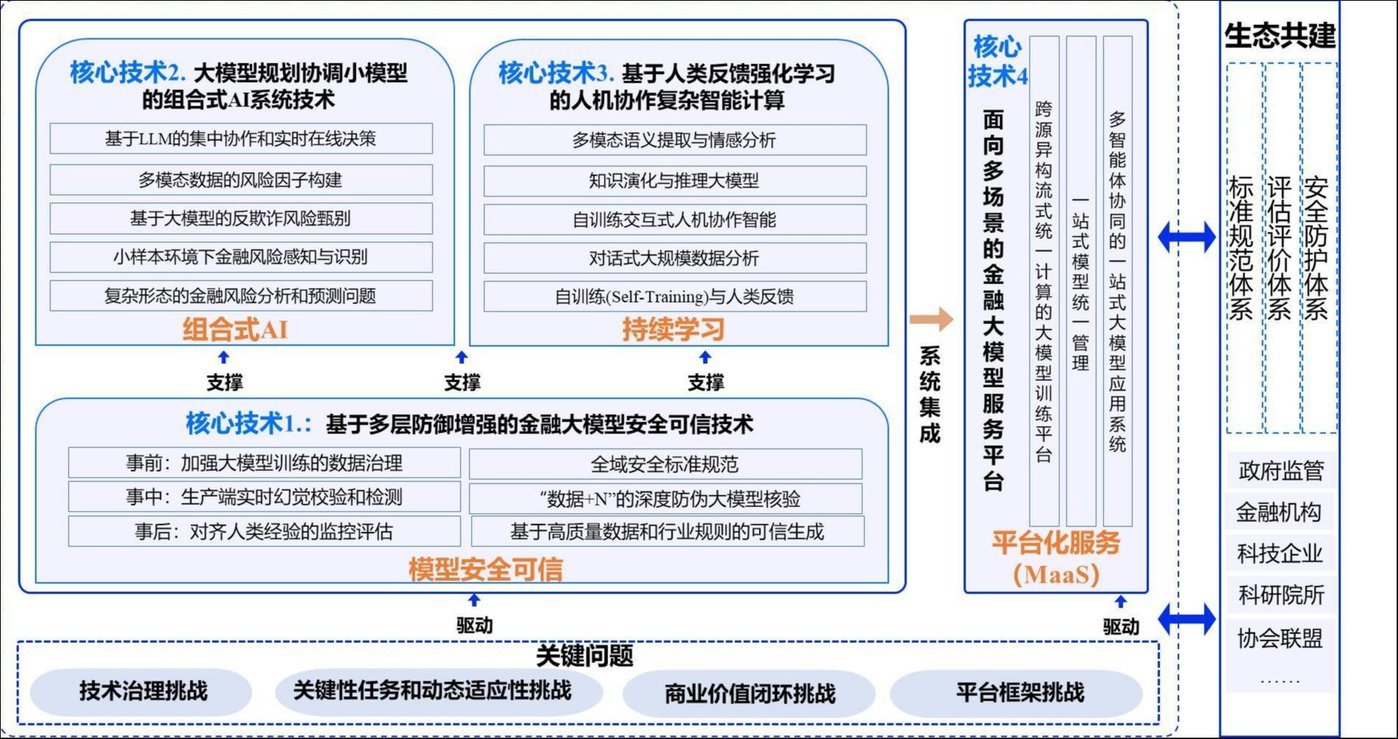

图1 马上消费金融大模型的技术基础

一是基于多层防御增强的金融大模型安全可信技术。该体系覆盖“算法-算力-数据”的全链路安全合规,并创新采用面向多方亿级样本的全流程安全风险预警检测技术,能够高效过滤掉99.9%的潜在安全问题。此外,基于端到端的实时幻觉检测与自动纠正技术,确保有效修复比例达到98%。同时,构建面向金融行业的大模型全域安全标准规范,涵盖基础设施安全、金融全域数据安全、金融大模型算法安全以及金融大模型应用合规安全等多个方面,尤其关注那些涉及生命财产安全和个人敏感信息的应用场景。

二是大模型规划协调小模型的组合式AI系统技术。构建行业领先的、先进AI驱动的模型决策系统,采用“大模型+小模型”的架构,实现了从“数据-知识-决策”的全链路优化。这一系统特别针对小样本环境下的金融风险感知与识别、复杂金融风险的分析和预测问题,以及基于LLM(大语言模型)的集中协作和实时在线决策系统,覆盖了金融风险因子挖掘和金融风险预测等关键应用场景。

三是基于人类反馈强化学习的人机协作复杂智能计算。突破开发基于强化学习的自训练交互式服务等关键技术,显著提升了多方合作业务办理效率和用户服务体验。同时,创新多模态语义提取与知识演化推理大模型技术,并结合了基于指标中台的AI+BI对话式大规模数据决策分析技术,构建了一个由大模型驱动的自训练交互式人机协作智能服务系统。该系统覆盖了多模态交互式智能客服机器人、智能营销、智能办公等多个应用场景。

四是面向多场景的金融大模型服务平台。以平台化能力组合AI能力,融合训推、大小模型及Agent技术,提供统一灵活的智能产品底座,构建跨源异构流式统一计算的大模型训练平台和多智能体协同的一站式大模型应用系统,实现模型的统一管理和一站式服务。在复杂场景与测试平台方面,集成仿真、场地、现场为一体的领先综合测试能力,建立包含控制能力、决策能力、环境适应性、感知能力、规划能力的测评指标体系。在大模型训练的基础上,与数据中台、知识中台紧密协作,支持多模态、大小模型的训推优化。通过组合式AI控制和Agent能力,公司能够以低成本、快速地为业务线赋能,重塑企业应用与服务。

三、 大模型助力数字金融普惠应用的八种模式

“大模型发展,可信应用是硬道理”,马上消费结合自身在数字金融领域的行业经验,全面利用大模型的信息处理、数据决策和数字内容体验等智能技术能力,围绕新型数字金融工作、决策、服务模式,提升金融服务的可得性和普惠性。

图2 围绕“八大应用”,马上消费加速落地大模型的数字金融创新

应用模式1.基于大模型的智能助手。以知识处理大模型为基础,将金融机构数据库知识与文档知识,转化支撑不同场景的“超级员工”。(1)自动挖掘和优化沟通流程,结合语言理解与思维链推理能力,实现精准信息抽取和会话小结,减少了人工重复动作;(2)智能生成场景脚本,辅助员工掌握培训知识,并允许人工干预调优,以实现定制化的员工培训和指导;(3)模板广场和智能语音技术,个性化设置数字分身,简化数字人播报的制作过程,使每个员工都能够拥有一个数字分身,促进了更有“温度”的人机协作。

应用模式2.一站式大模型应用构建平台PowerAgent。针对AI应用落地过程中面临的成本高、周期长、资源利用率低等难题,PowerAgent运用其大模型训推平台,实现模型的低成本、快速、规模化扩展至全场景应用,为业务提质增效。通过集成的AI中台和智能体创建、编排等工具,PowerAgent将大模型应用的平均交付时间从90天缩短至50天,GPU平均资源利用率提升了20%,显存需求降低30%以上。此外,智能体编排和推理加速性能提升了4.5倍,大幅降低了硬件成本,提高了业务算法和产品运营的效率。

应用模式3.新一代大模型智能交互。针对传统AI话术配置流程复杂、固化、不自然,服务多样性、应答能力不足的痛点,任务大模型无间断自动挖掘优秀的沟通流程和话术,自动查询信息、抽取客户关联信息,并生成会话,提高问答精准度。此外,还支持人工干预调优,同一场景下覆盖多分支脚本,大模型持续学习人工“群体智慧”。在合规与风险治理方面,全链路可信治理体系有效应对合规和幻觉风险,通过事前、事中、事后的实时质检和修正,以及“图灵”测试和对抗测试等,以实现合规性评估和样本祛毒。2023年在人工坐席不增长的情况下,人机大模型助力马上消费实现营销业务增长68%,意图理解准确率达91%(相较于传统AI的68%有较大提升),驱动高效、智能、安全的交互。

应用模式4.对话式智能决策(AI+BI)。在数据海量集聚、信息碎片化的形势下,传统报表式数据描述性分析工具(BI)难以挖掘海量多源异构数据的关联和潜在价值。马上消费运用基于指标中台的AI+BI模型,打造了新一代的对话式智能分析决策平台。通过对话式实时分析和零代码创建报表,使得业务人员等任何角色都能无技术门槛地随需随搜随用数据指标和报表,形成全域数据质量规范管理的可信源、基于人机协同的增强根因分析和预测决策支持、全员决策反馈的自然语言对话式分析和洞察生态等核心能力,推动数据资产的有效治理、精准数据决策。

应用模式5.基于大模型的智慧洞察。在客户洞察和营销策略制定中面临数据挖掘不足、个性化服务缺失和坐席效率低等难题,马上消费运用大模型的生成、理解、归纳能力,构建了智慧洞察平台。通过大小模型结合,有效解决了大模型在分析速度、成本及幻觉问题上,自动挖掘有价值的对话,精准判定客户需求、智能提取关键信息、快速归纳客户特征,为数据中台和知识中台提供高价值数据,显著提升了营销效果、坐席效能和质检效果。同时提供个性化信息补充,优化客户对话偏好分析,助力高效制定人机协同策略,实现客户营销策略的精准化和数字化资产的增长。

应用模式6.多模态大模型防伪。随着面向公众的生成式AI算法快速发展,AI换脸、拟声等技术滥用衍生出新型安全挑战。传统AI的基本特征提取和规则设定,以及深度学习2.0防伪技术已难以应对对抗样本攻击、深度伪造等未知型复杂攻击。马上消费以自身5亿规模的真人图像音频样本和超2PB的海量增广数据调优能力,构建整合声纹、人脸等多模态防伪大模型为核心的组合式AI防伪体系,在3.0时代取得防御能力上质的飞跃。该体系具备卓越的自主学习能力,在多个国际挑战赛中取得了显著成绩,实现了对前所未见的新型攻击的0 DAY拦截,将对抗攻击样本的防御能力从90%提升至99.9%,推动从“经验性”防御全面升级到“预知性”防御,为数字金融的安全可持续发展提供了坚实的技术支持。

应用模式7.基于大模型的智慧消保。金融服务面临合规风险管理的复杂性与客户需求的多样性难题,马上消费构建新一代多模态合规分析平台,处理对话数据、图片、音频和视频等多格式信息,采用大小模型组合式AI合规检查机制,自动进行素材审核、高投诉客群识别、业务流程分析等任务,素材瑕疵率从53%降低至6.05%,违规内容检出率提升至85%至98%区间,严重违规内容的召回率达到80%以上,相较于人工质检,效率提升幅度超过1000倍,显著提升服务质量监督、客户满意度和忠诚度,为健康、安全的金融消费环境提供有力支撑。

应用模式8.基于大模型的数字化办公。针对企业办公流程繁琐、知识零碎、风险管理不足等问题,马上消费打造了智能办公助手、智能合同管理、智能内容管理平台,结合私有通用AI能力和5个专业领域大模型应用,赋能HR、法务、合规等关键管理职能。在大模型的智能提炼、要素抽取、合规审查标注等能力加持下,缩短了合同审核时长和日常流程申请,实现了知识存储、智能推荐、标签管理等功能,并增强了决策支持的智能化水平,为企业提供了全面的数字化转型解决方案。

数字时代下,大模型是金融数据升维再构的通用AI新范式,核心潜力在于“数据-企业智能-新质生产力”的高价值创造。展望未来,马上消费将继续强化新技术应用的“预知性”安全和风险管理,围绕数字金融全栈服务创新释放大模型技术红利,并积极构建大模型生态,加快形成可复制、可推广的实践经验,与同行伙伴共同提升金融的可得性、覆盖面、满意度,服务实体经济高质量发展。

上一篇:-38.72%、半年仅51起投融资,美妆失去吸引力了?

下一篇:“三伏不补,一年受苦”,提醒中老年三伏天多喝这4汤,安康度夏